¿Son las grandes farmacéuticas realmente unos gigantes financieros?

Jérôme Caby, IAE Paris – Sorbonne Business School

En 2020 el mercado farmacéutico global alcanzó casi 1 billón de euros en todo el mundo, registrando un crecimiento del 8 % con respecto a 2019. Estas son las cifras proporcionadas por el LEEM (el organismo profesional de las compañías farmacéuticas en Francia) en un informe publicado en octubre de 2021, donde se destaca en particular que, si bien Estados Unidos sigue siendo el principal mercado (46 %), el de Europa también es representativo (24 %).

El sector ha registrado importantes fusiones en los últimos años, como la adquisición de la estadounidense Alexion por parte de la anglo-sueca Astra-Zeneca a finales de 2020.

Sin embargo, la industria farmacéutica sigue estando menos concentrada que otros sectores, como los del automóvil o la cerveza, por ejemplo.

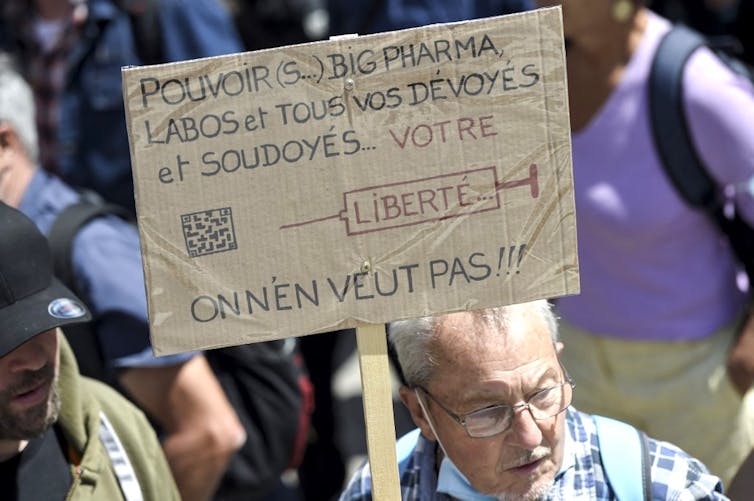

Según el LEEM, los cinco grupos principales representan el 22 % del mercado mundial. El poder que esta posición les confiere ha contribuido a alimentar la teoría de la conspiración de las grandes farmacéuticas, o Big Pharma, durante la pandemia, acusadas de organizarse para obtener beneficios excesivos a costa de la salud pública y el bien común.

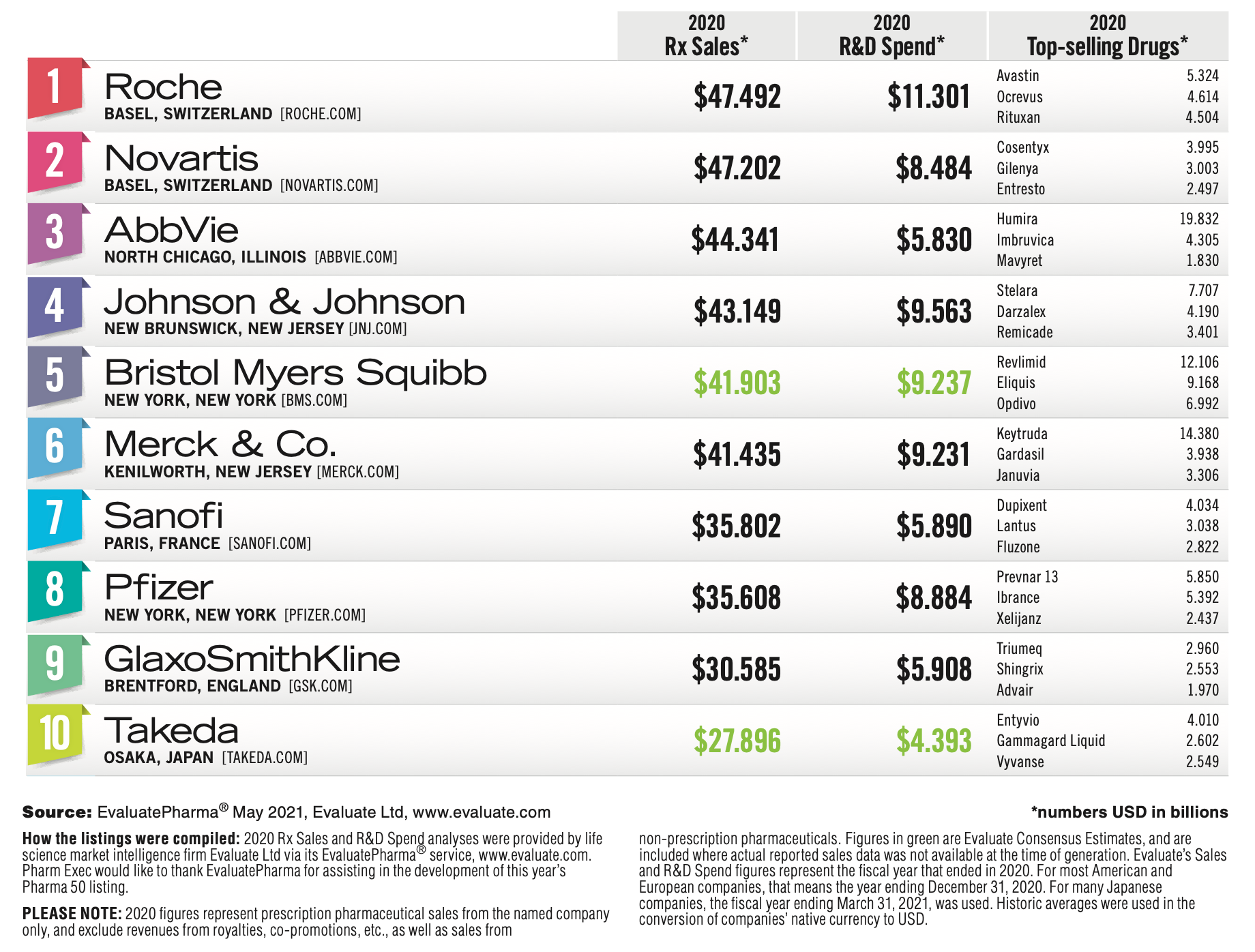

Teniendo en cuenta estas circunstancias, hemos analizado la situación financiera de las diez mayores compañías farmacéuticas del mundo en función de la facturación de medicamentos con receta.

Hemos seleccionado cinco grupos estadounidenses (AbbVie, Bristol Myers, Johnson & Johnson, Merck y Pfizer), dos suizos (Novartis y Roche), uno británico (GlaxoSmithKline), uno francés (Sanofi) y uno japonés (Takeda).

Gran inversión en investigación y desarrollo (I+D)

El volumen de negocio generado por las ventas de medicamentos con receta es mayoritario para todas las empresas o incluso prácticamente el único para algunas de ellas (AbbVie, Bristol Myers Squibb, Novartis, Takeda). Las demás desarrollan actividades afines: diagnóstico, venta de medicamentos sin receta, productos sanitarios de consumo general tales como la parafarmacia (Johnson & Johnson en particular), nutrición, etc.

Las grandes empresas del sector también invierten mucho en investigación y desarrollo (del 13 al 25 % de sus ventas de medicamentos con receta, dependiendo de la empresa), lo que demuestra la magnitud de las inversiones que son necesarias para crear nuevas soluciones terapéuticas. De hecho, no todas las investigaciones tienen éxito y algunas vías prometedoras y costosas pueden no resultar fructíferas.

Si nos centramos en el desarrollo de vacunas, observamos, por un lado, que el mercado está mucho más concentrado (Johnson & Johson, Pfizer, Merck, GSK y Sanofi representan el 80 % del mercado) y, por otro, que los costes necesarios de I+D representan más del 20 % del volumen de negocios. Pfizer y Johnson & Johnson, los dos fabricantes de vacunas contra la COVID-19, tienen unos de los costes de I+D más altos (22 % y 25 % de sus volúmenes de negocios, respectivamente).

También se puede observar que el modelo consistente en la compra de start-ups, generalmente de empresas biotech, que hayan superado las fases iniciales antes de la autorización de comercialización para luego completar este proceso y garantizar la producción y distribución, no exime de gastos significativos en I +D.

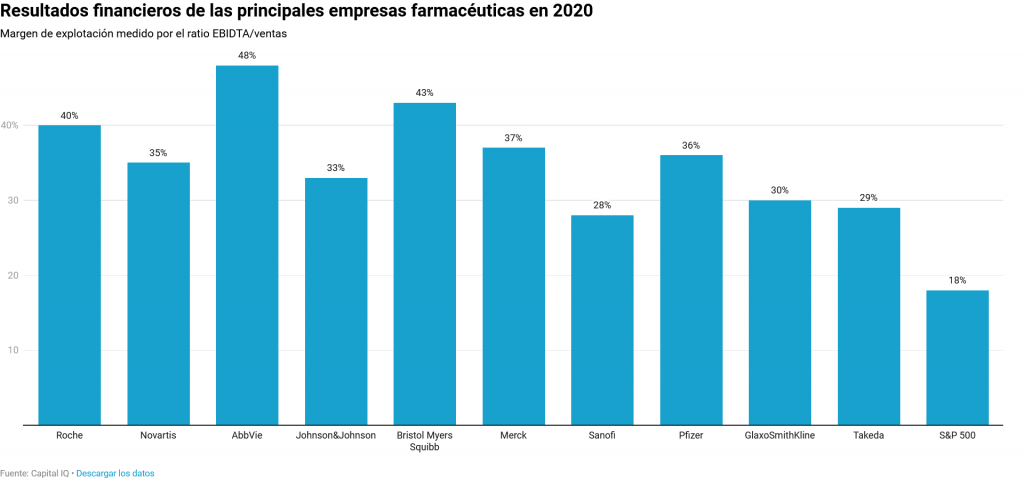

Grandes márgenes de beneficio

Una de las características más destacables es que todas estas empresas obtienen márgenes de explotación significativos. Este indicador, la relación entre las ganancias antes de intereses, impuestos, depreciación y amortización (EBITDA) y los ingresos, es del 28 % para Sanofi y hasta del 48 % para AbbVie. En comparación, los márgenes operativos son, en promedio, de alrededor del 18 % para las empresas del S&P 500, el índice bursátil que agrupa a 500 grandes empresas estadounidenses de todos los sectores. Cabe destacar también que la pandemia no ha supuesto un aumento significativo de sus márgenes (de media un 36,11 % en 2020, frente al 34,29 % de 2019).

Por lo tanto, los grandes grupos farmacéuticos disponen de la capacidad de mejorar su inversión en investigación a través de sus precios de venta. Sin embargo, estos son objeto de intensas negociaciones con las instituciones de seguridad social y las mutuas. De hecho, el precio debe permitir hacer frente a las inversiones en I+D, por un lado, y lograr un auténtico beneficio adicional, por otro. Teniendo en cuenta además que, en realidad, tan solo un reducido número de medicamentos genera estos márgenes.

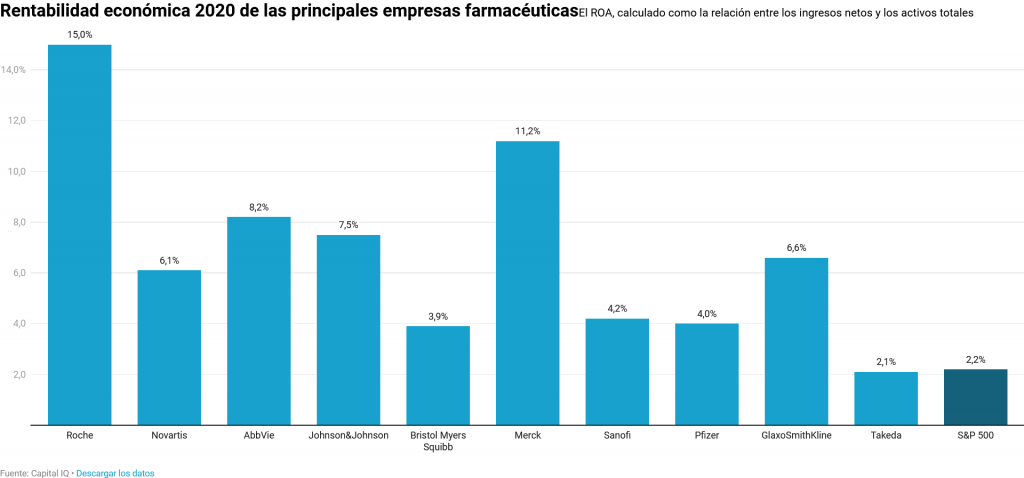

Desde el punto de vista de la rentabilidad, el panorama es menos idílico porque su rentabilidad económica (ROA, beneficio/activo total) plenamente satisfactoria no es excepcional, dadas las inversiones necesarias (desde un 2,1 % para la japonesa Takeda hasta un 15 % para la suiza Roche, con una media del 2,2 % para las empresas del S&P 500).

Su rentabilidad también se mantiene similar a la registrada antes de la pandemia (un 6,82 % de media en 2020, frente al 7,44 % de 2019). Esta situación no es distinta para los dos fabricantes de vacunas contra la COVID-19, Jonhson & Johnson y Pfizer.

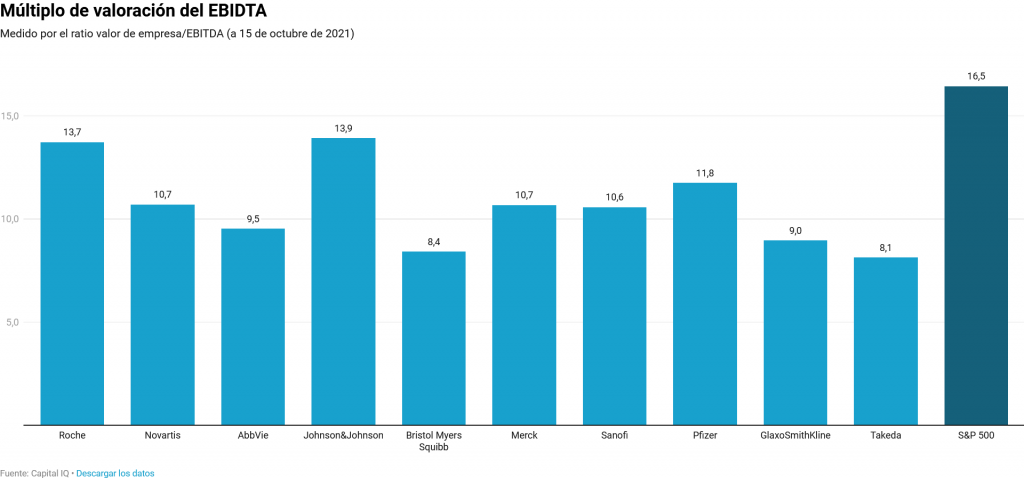

Esta situación se traduce en un múltiplo del EBITDA (beneficio bruto de explotación) de valorización que no parece excesivo. Este indicador, que relaciona el valor de la empresa en bolsa con el EBITDA y permite de esta forma a los inversores establecer comparaciones en términos de rendimiento, de hecho varía entre un 8,13 para Takeda y un 13,93 para Johnson & Johnson, frente a una media de 16,45 para las empresas del S&P 500.

Las acciones de las principales compañías farmacéuticas representan, por lo tanto, una buena inversión para sus accionistas, aunque tampoco son una mina de oro.

Evidentemente, los grandes grupos farmacéuticos, las Big Pharma, y sus accionistas no tienen de qué quejarse, ni mucho menos.

Sin embargo, el análisis de su situación financiera no revela ningún «escándalo» o «complot».

Su desempeño financiero en este período de pandemia es más bien el reflejo de que todo «sigue igual». Por otro lado, es probable que la aparición de una nueva tecnología basada en ARN mensajero abra perspectivas prometedoras. La adquisición del laboratorio estadounidense Translate Bio por parte de Sanofi por 2 700 millones de euros en 2020, aunque la vacuna contra la COVID-19 haya sido abandonada, constituye el ejemplo más evidente de ello.

Jérôme Caby, Professeur des Universités, IAE Paris – Sorbonne Business School