Los mercados mundiales tiemblan ante la posible quiebra de una inmobiliaria china

Laura Baselga-Pascual, Universidad de Deusto

Hasta hace unos meses poca gente había oído hablar de Evergrande, una de las mayores inmobiliarias del mundo, que ocupa el puesto 122 (por ingresos) en el ranking mundial Fortune 500.

Su nombre nos resultaba vagamente familiar porque la pasada primavera la corporación taiwanesa Evergreen había ocupado los titulares tras encallar uno de sus buques, el Ever Given, en el canal de Suez.

Parece común en las marcas de habla china que los nombres comiencen por el prefijo ever (siempre): se debe a sus búsqueda de elementos propiciatorios de la buena fortuna a través del feng shui y a pertenecer a una cultura que valora la permanencia.

¿Por qué parece inminente la quiebra de Evergrande?

Evergrande emplea a unas 200 000 personas de forma directa y aproximadamente a 4 millones de manera indirecta. Se trata, además, de un grupo diversificado que ha invertido en diversos proyectos, desde el turismo al coche eléctrico pasando por el fútbol.

La deuda de Evergrande ronda los 300 000 millones de dólares y su tesorería oscila alrededor de los 15 000 millones, lo que pone de manifiesto los problemas de liquidez que sufre la compañía. La cuestión se agrava aún más cuando la mayor parte de los activos de su inventario son viviendas y proyectos inmobiliarios inacabados. Por si fuera poco, cerca de dos tercios de los pasivos se corresponden con deudas a particulares.

La estrategia de negocio de Evergrande se ha basado en el endeudamiento al cobrar por adelantado por sus proyectos inmobiliarios. Pues bien, la mayor parte de sus deudas son pagos que las familias han realizado por adelantado por sus viviendas en construcción. Además, Evergrande también se ha financiado emitiendo bonos de alta rentabilidad cuyos tenedores son también pequeños ahorradores.

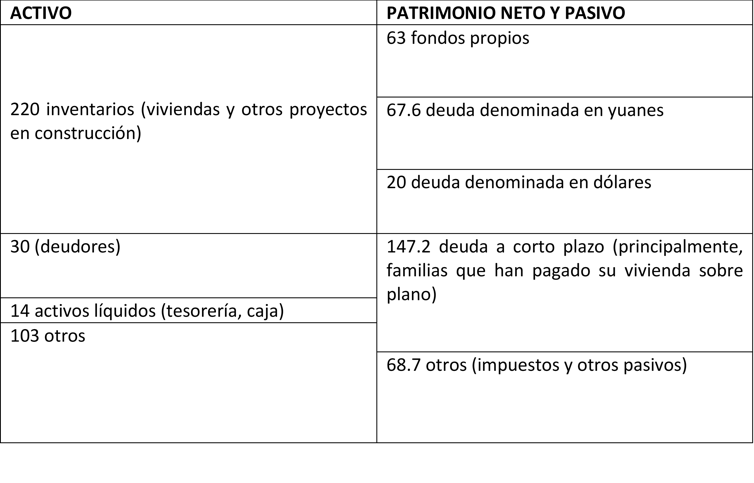

A tenor de la calidad de los activos se observa cómo la crisis tiene más que ver con la solvencia que con la liquidez. Digamos, de manera muy simplificada, que el balance de la compañía sería algo parecido a esto:

A finales de septiembre llegaba el vencimiento del pago de los intereses de su deuda y se produjo el esperado impago. No obstante, parece que llegaron a un acuerdo con sus acreedores locales sobre el pago de los intereses denominados en yuanes (on shore). Evergrande cuenta con un periodo de gracia de 30 días para hacer frente al pago de intereses denominados en dólares, pero presumiblemente haya optado por no pagar la deuda a sus acreedores extranjeros, tratando de minimizar el daño a los acreedores locales.

¿Cómo se ha llegado a esta situación?

Hasta la crisis financiera de 2008 el motor de crecimiento de China fueron las exportaciones a Occidente. Especialmente a Estados Unidos, que se endeudaba para adquirir sus productos, pero una vez que llega la crisis financiera y la posterior crisis de deuda, Occidente ya no puede permitirse endeudarse para importar desde China.

Por tanto, el gigante asiático se vio obligado a cambiar de estrategia para mantener el crecimiento de su PIB de dos dígitos. Mira al interior, tratando de promover el gasto, y la deuda privada interna pasa a más del 200% del PIB en 2020.

La situación que se está viviendo en China resulta tristemente familiar. En periodos de auge económico, con bajos tipos de interés, se tiende a invertir en proyectos de dudosa rentabilidad porque, estando el dinero tan barato, resulta difícil resistirse.

En España se ha visto cómo la crisis de 2008 dejó urbanizaciones desiertas, aeropuertos fantasma, centros comerciales y polígonos industriales inacabados.

Da la sensación de que China ha sabido tomar lo bueno del modelo económico occidental, pero parece que también lo no tan bueno.

¿Cuáles pueden ser las consecuencias de la inminente quiebra de Evergrande?

En el más que probable escenario de que la empresa entre en suspensión de pagos (default técnico) sus activos se acabarían liquidando al descuento. Esta bajada en los precios de las viviendas de Evergrande afectaría a otras inmobiliarias, que deberían bajar sus precios para poder competir.

Igualmente, los bancos chinos se resentirían. Los tres principales bancos tenedores de la deuda de Evergrande son el Banco Comercial Industrial de China, el Banco Agrícola de China y el Banco Minsheng.

Pero también se podrían resentir bancos extranjeros y grandes fondos de inversión, lo que podría dar lugar a una nueva crisis financiera mundial. Ante estas presiones la banca se vuelve más reticente a emitir nuevos préstamos. Es decir, se cierra el grifo del crédito, situación que puede ser insostenible para algunas empresas.

¿Se acabará rescatando a Evergrande o nos preparamos para otra crisis mundial?

No parece que vaya a haber un rescate de Evergrande como sí lo hubo en verano con la gestora Huarong. Más bien da la sensación de que se está desmantelando la empresa de forma controlada, priorizando los intereses nacionales al más puro estilo China first y asumiendo la desconfianza en los mercados internacionales a cambio de proteger a las entidades financieras chinas.

De momento ya se ha deshecho de un 20% de su posición en el banco Shenjing y se ha suspendido la cotización del grupo que planea vender la mitad de su participación en Hopson Development, una de las mayores inmobiliarias de la provincia de Guandong.

Parece que su estrategia consiste en vender poco a poco sus activos de más valor para minimizar el impacto local. ¿Será el comienzo del fin de la burbuja inmobiliaria china? ¿Hasta dónde llegará el efecto contagio? Se intuyen nuevas quiebras, como la reciente de la promotora Fantasía, y todo apunta a un paulatino descenso del peso del sector inmobiliario en el PIB chino (que actualmente representa el 25%).

El impacto a nivel mundial, ya se verá.

Laura Baselga-Pascual, Profesora de Finanzas, Universidad de Deusto